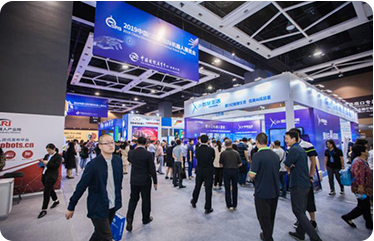

2024年上半年储能装机快速增长,配储时长显著提升。根据CNESA,2023年储能装机规模21.5GW /46.6GWh,同比+192.6%/193.1%;截至2023年底,我国新型储能累计装机34.5GW /74.5GWh。根据CNESA,2024年1-6月并网规模为10.2GW/26.4GWh,同比+13.1%/37.6%,平均配储时长达2.60h,相较2023年的2.16h显著提升;其中6月并网规模为5.4GW/11.8GWh,同比+16.9%/20.5%,环比+292.5%/296.5%。 储能采招需求旺盛,支撑2024年储能装机。根据储能与电力市场,2022年完成招标的储能项目共44GWh,非常接近于CNESA公布的2023年实际并网规模为21.5GW/46.6GWh,我们认为招中标数据是装机的重要前瞻指标。根据储能与电力市场,2023年储能采购需求共计48.2GW/118.5GWh,是2022年的近3倍,2024年1-7月招标规模达到30.46GW/82.16GWh,同比+92.7%/105.7%,采招的强劲增长态势将有力支撑2024年的装机量。

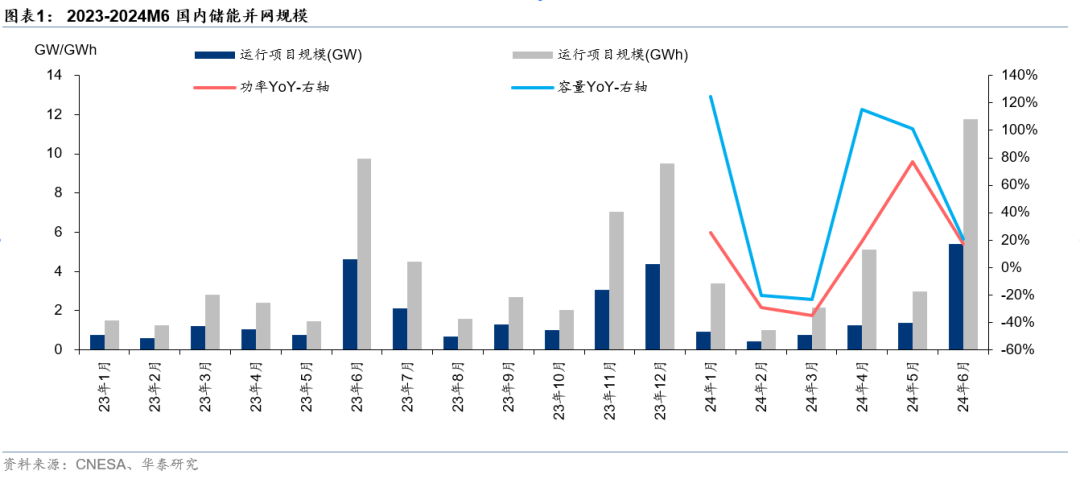

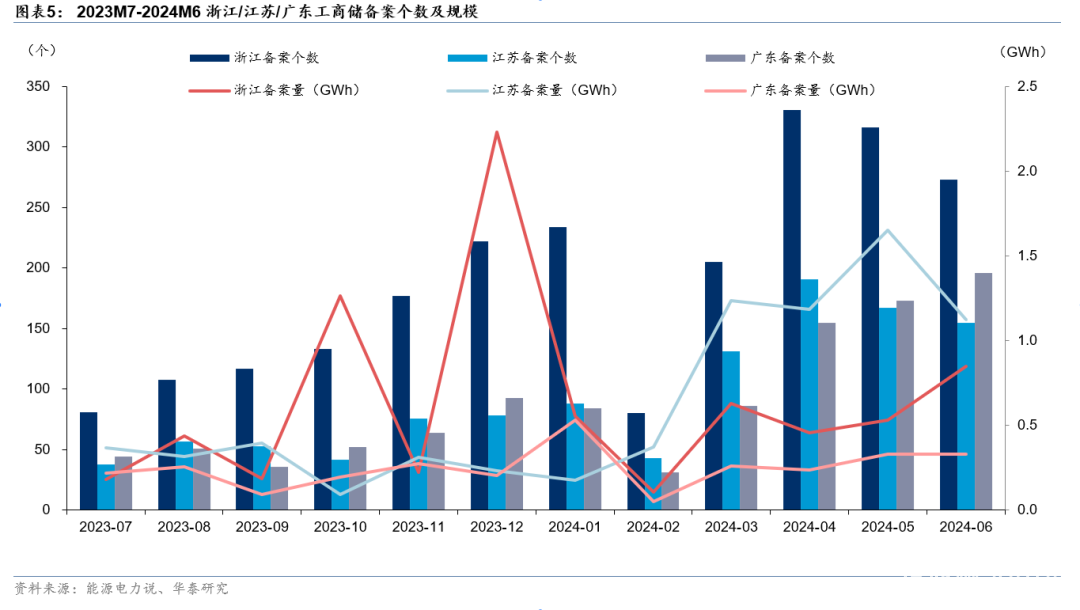

储能采招需求旺盛,支撑2024年储能装机。根据储能与电力市场,2022年完成招标的储能项目共44GWh,非常接近于CNESA公布的2023年实际并网规模为21.5GW/46.6GWh,我们认为招中标数据是装机的重要前瞻指标。根据储能与电力市场,2023年储能采购需求共计48.2GW/118.5GWh,是2022年的近3倍,2024年1-7月招标规模达到30.46GW/82.16GWh,同比+92.7%/105.7%,采招的强劲增长态势将有力支撑2024年的装机量。 中标均价持续下行,系统集成厂商竞争有所加剧。根据储能与电力市场的统计,2024年7月储能2h EPC中标均价达1.21元/Wh,同比-24.44%,环比-6.77%,7月2h储能系统中标均价达0.59元/Wh,同比-47.28%,环比-4.52%。从除电池包外的储能系统价格来看,7月价格下降至0.06元/Wh,环比下滑27.7%,我们认为储能系统竞争存在加剧倾向,储能系统集成厂商盈利或承压。工商储备案量高增,驱动全年装机2024年1-6月的工商储备案规模已达16.46GWh,高备案量有望支撑未来装机规模。工商储仍处于快速起步放量阶段,从前瞻指标备案量上看,根据能源电力说数据,2023下半年用户侧备案规模达4.18GW/10.00GWh,2024年1-6月备案规模7.13GW /16.46GWh,高备案量有望有力支撑2024年装机规模。根据EESA的估计,2024和2025年国内工商储装机规模将分别达4.8GW/9.5GWh、6.15GW/14.3GWh,容量口径同比增速分别达到99.2% /50.5%。根据当前备案量来看,我们认为后续装机规模存在超预期的可能。2024年以来浙江/江苏/广东工商储备案量保持高增。2024年1-6月浙江备案数达1439个,备案规模1.29GW/3.13GWh;2024年1-6月江苏备案数达775个,备案规模2.77GW/5.74GWh;2024年1-6月广东备案数达725个,备案规模0.78GW/1.74GWh。浙江、江苏、广东作为我国工商储的先锋队,起到了较好的示范作用。随着电力市场化的逐步推进,湖南、河南、山东等省份的储能经济性有望提升,有力支撑工商储装机需求。

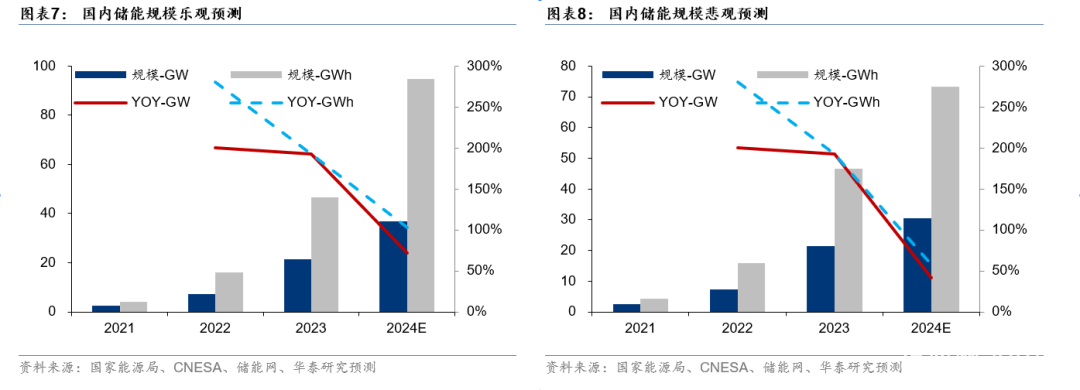

中标均价持续下行,系统集成厂商竞争有所加剧。根据储能与电力市场的统计,2024年7月储能2h EPC中标均价达1.21元/Wh,同比-24.44%,环比-6.77%,7月2h储能系统中标均价达0.59元/Wh,同比-47.28%,环比-4.52%。从除电池包外的储能系统价格来看,7月价格下降至0.06元/Wh,环比下滑27.7%,我们认为储能系统竞争存在加剧倾向,储能系统集成厂商盈利或承压。工商储备案量高增,驱动全年装机2024年1-6月的工商储备案规模已达16.46GWh,高备案量有望支撑未来装机规模。工商储仍处于快速起步放量阶段,从前瞻指标备案量上看,根据能源电力说数据,2023下半年用户侧备案规模达4.18GW/10.00GWh,2024年1-6月备案规模7.13GW /16.46GWh,高备案量有望有力支撑2024年装机规模。根据EESA的估计,2024和2025年国内工商储装机规模将分别达4.8GW/9.5GWh、6.15GW/14.3GWh,容量口径同比增速分别达到99.2% /50.5%。根据当前备案量来看,我们认为后续装机规模存在超预期的可能。2024年以来浙江/江苏/广东工商储备案量保持高增。2024年1-6月浙江备案数达1439个,备案规模1.29GW/3.13GWh;2024年1-6月江苏备案数达775个,备案规模2.77GW/5.74GWh;2024年1-6月广东备案数达725个,备案规模0.78GW/1.74GWh。浙江、江苏、广东作为我国工商储的先锋队,起到了较好的示范作用。随着电力市场化的逐步推进,湖南、河南、山东等省份的储能经济性有望提升,有力支撑工商储装机需求。 上调2024年国内储能装机中性预期至83.9GWh,同增80%2024年上半年配储时长超出我们预期,我们上修2024年国内装机中性预测至83.9GWh,同比增速达80%。2024年初至今储能装机持续快增,光储产业链价格已经大幅下降,光伏配储项目的经济性与需求随之显著提升。配储要求更高的市场化项目不断涌现,多地风光竞配亦将储能配置情况纳入重要考核标准,配储规模有望随风光配储系数进一步提升。根据CNESA,2024年1-6月并网规模为10.2GW/26.4GWh,配储时长已提升至2.60h,远超我们先前的预期,我们上调对2024年配储时长的悲观/中性/乐观预测值为2.50/2.60/2.70h(前值2.16/2.18/2.20h),我们预测2024年国内储能市场装机规模达73.3~94.7GWh(前值65.1~79.9GWh),同比增速达到57.2%~103.2%(前值39.6%~71.5%),中性预计规模可达83.9GWh(前值72.6GWh),同比+80.0%(前值55.8%)。(前期已发布于《2024年国内储能有望维持高速增长》240412)乐观场景预测:我们维持假设2024年集中式光伏装机规模为144GW,YOY+20%,风电装机规模85GW,YOY+12.0%,工商储装机规模为10GWh, YOY+109.6%。我们维持2024年大储配储系数在2023年实际配储系数的基础上有15%的提升的假设,达到12.9%。我们上修实际配储时长至2.70h(前值2.20h),我们乐观预计2024年国内储能装机规模可达36.9GW/94.7GWh(前值36.8GW/79.9GWh),同比+71.4%/103.2%(前值+71.1%/71.5%)。悲观场景预测:我们维持假设2024年集中式光伏装机规模为126GW,YOY+5%,风电装机规模75GW,YOY-1.2%,工商储装机规模为8GWh, YOY+67.7%。我们维持2024年大储配储系数在2023年实际配储系数的基础上有7%的提升的假设,达到12.0%。我们上修实际配储时长至2.50h(前值2.16h),我们悲观预计2024年国内储能装机规模可达30.5GW/73.3GWh(前值+41.5%/39.6%)。

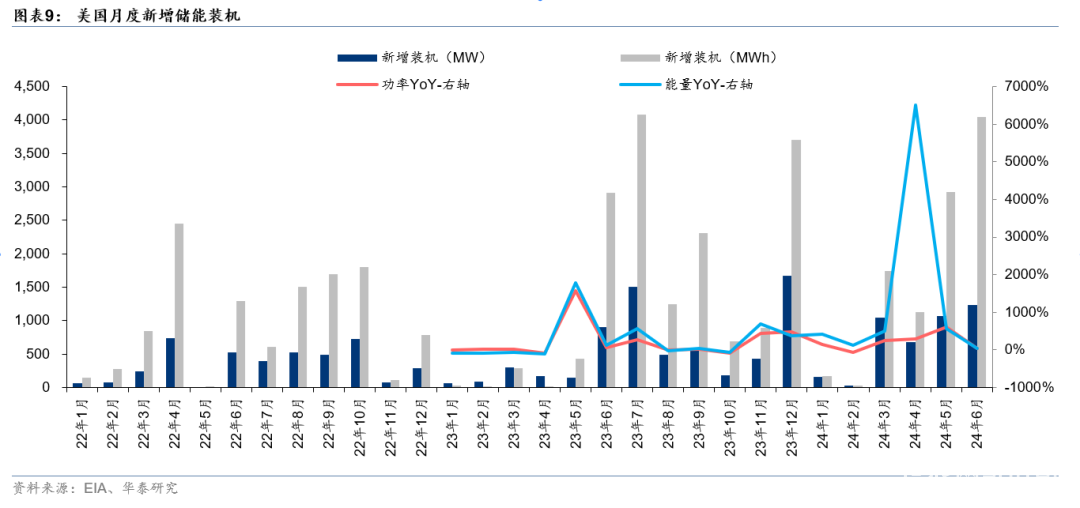

上调2024年国内储能装机中性预期至83.9GWh,同增80%2024年上半年配储时长超出我们预期,我们上修2024年国内装机中性预测至83.9GWh,同比增速达80%。2024年初至今储能装机持续快增,光储产业链价格已经大幅下降,光伏配储项目的经济性与需求随之显著提升。配储要求更高的市场化项目不断涌现,多地风光竞配亦将储能配置情况纳入重要考核标准,配储规模有望随风光配储系数进一步提升。根据CNESA,2024年1-6月并网规模为10.2GW/26.4GWh,配储时长已提升至2.60h,远超我们先前的预期,我们上调对2024年配储时长的悲观/中性/乐观预测值为2.50/2.60/2.70h(前值2.16/2.18/2.20h),我们预测2024年国内储能市场装机规模达73.3~94.7GWh(前值65.1~79.9GWh),同比增速达到57.2%~103.2%(前值39.6%~71.5%),中性预计规模可达83.9GWh(前值72.6GWh),同比+80.0%(前值55.8%)。(前期已发布于《2024年国内储能有望维持高速增长》240412)乐观场景预测:我们维持假设2024年集中式光伏装机规模为144GW,YOY+20%,风电装机规模85GW,YOY+12.0%,工商储装机规模为10GWh, YOY+109.6%。我们维持2024年大储配储系数在2023年实际配储系数的基础上有15%的提升的假设,达到12.9%。我们上修实际配储时长至2.70h(前值2.20h),我们乐观预计2024年国内储能装机规模可达36.9GW/94.7GWh(前值36.8GW/79.9GWh),同比+71.4%/103.2%(前值+71.1%/71.5%)。悲观场景预测:我们维持假设2024年集中式光伏装机规模为126GW,YOY+5%,风电装机规模75GW,YOY-1.2%,工商储装机规模为8GWh, YOY+67.7%。我们维持2024年大储配储系数在2023年实际配储系数的基础上有7%的提升的假设,达到12.0%。我们上修实际配储时长至2.50h(前值2.16h),我们悲观预计2024年国内储能装机规模可达30.5GW/73.3GWh(前值+41.5%/39.6%)。 美国:装机量高增,计划装机量及在建项目占比提升支撑装机美国6月储能装机同比增长。根据EIA统计,2024年6月美国储能新增装机规模1.23GW/4.05GWh,同比+37%/39%。2024年1-6月美国储能新增装机规模4.23GW/10.06GWh,同比+151%/+172%。美国储能装机经过1-2月的淡季后,自3月以来数据表现强劲。我们维持2024~2025年美国表前储能市场装机量35.43/52.02GWh的预测,同比+78.0%/46.8%。(前期已发布于《美国大储有望转强,国内企业加速出海》240223)

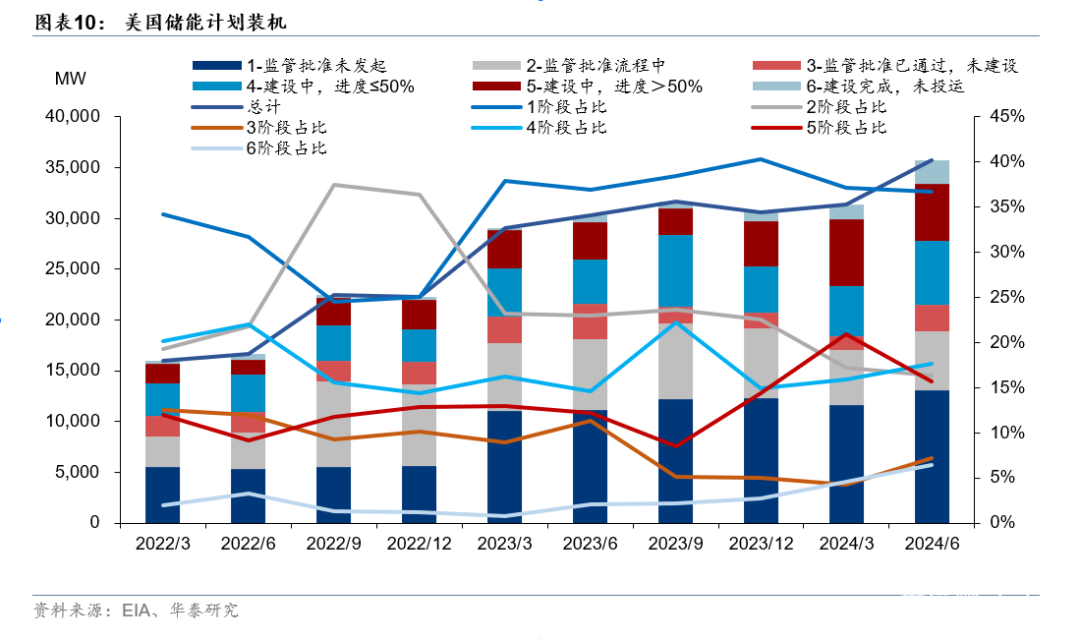

美国:装机量高增,计划装机量及在建项目占比提升支撑装机美国6月储能装机同比增长。根据EIA统计,2024年6月美国储能新增装机规模1.23GW/4.05GWh,同比+37%/39%。2024年1-6月美国储能新增装机规模4.23GW/10.06GWh,同比+151%/+172%。美国储能装机经过1-2月的淡季后,自3月以来数据表现强劲。我们维持2024~2025年美国表前储能市场装机量35.43/52.02GWh的预测,同比+78.0%/46.8%。(前期已发布于《美国大储有望转强,国内企业加速出海》240223) 计划装机量及在建项目占比均增长,有力推动今年装机。从EIA建设时间安排上看,计划在2024年投运的功率规模高达10.84GW。我们根据EIA数据对不同阶段的项目进行了分类统计,截止2024年6月末,储能计划装机规模达35.7GW,同比+17.9%,其中在建规模达11.92GW,占比33.38%,同比+6.65pct,建设完成未投运规模达22.96GW,占比6.43%,同比+4.32pct。计划储能装机量的提升叠加在建项目占比提升,储能装机有望在今年快速释放。

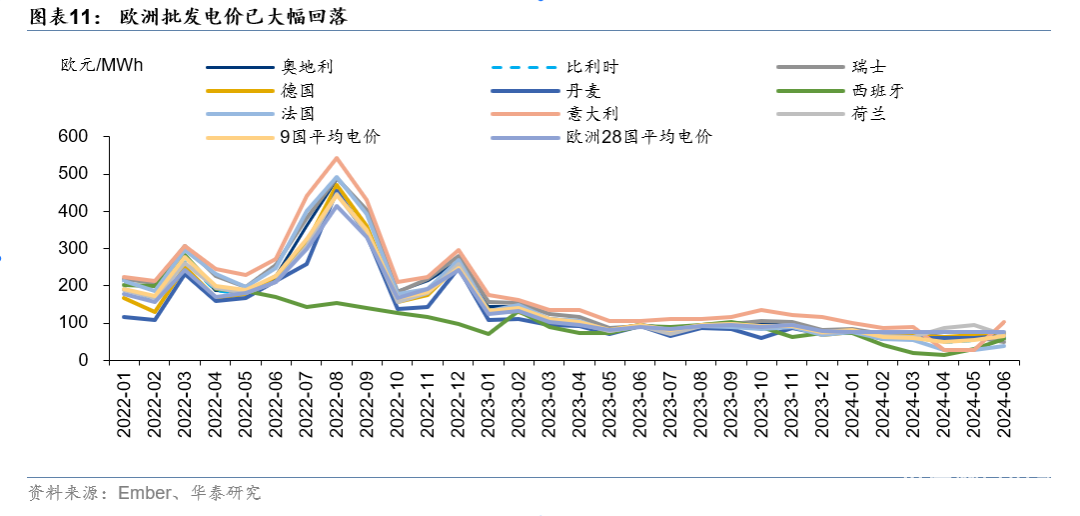

计划装机量及在建项目占比均增长,有力推动今年装机。从EIA建设时间安排上看,计划在2024年投运的功率规模高达10.84GW。我们根据EIA数据对不同阶段的项目进行了分类统计,截止2024年6月末,储能计划装机规模达35.7GW,同比+17.9%,其中在建规模达11.92GW,占比33.38%,同比+6.65pct,建设完成未投运规模达22.96GW,占比6.43%,同比+4.32pct。计划储能装机量的提升叠加在建项目占比提升,储能装机有望在今年快速释放。 欧洲:户储装机同比下滑,大储有望实现需求接力户储装机下滑需求仍需观察,逆变器出货率先回升电价下行叠加部分国家补贴退坡,户储需求受到影响。2024年6月欧洲28国平均批发电价为76.38欧元/MWh,同比-14.64%,回顾2022年至今,欧洲批发电价已大幅回落,并逐步传导至终端电价,据HEPI统计,2024年7月欧洲终端电价已降至0.242欧元/kWh。政策退坡方面,意大利的Superbonus计划于2020年开始执行,户储设备税收抵免额度提高至110%,2022年底意大利明确了2023-2025年税收抵免额度将分别退坡至90%、70%和65%,电价下降叠加补贴退坡将影响储能需求。

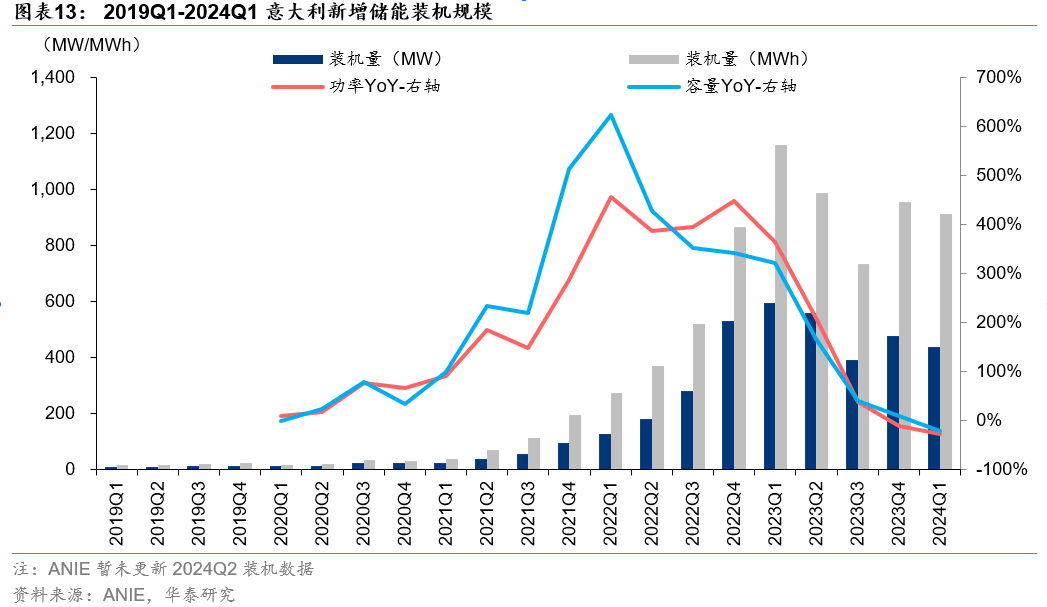

欧洲:户储装机同比下滑,大储有望实现需求接力户储装机下滑需求仍需观察,逆变器出货率先回升电价下行叠加部分国家补贴退坡,户储需求受到影响。2024年6月欧洲28国平均批发电价为76.38欧元/MWh,同比-14.64%,回顾2022年至今,欧洲批发电价已大幅回落,并逐步传导至终端电价,据HEPI统计,2024年7月欧洲终端电价已降至0.242欧元/kWh。政策退坡方面,意大利的Superbonus计划于2020年开始执行,户储设备税收抵免额度提高至110%,2022年底意大利明确了2023-2025年税收抵免额度将分别退坡至90%、70%和65%,电价下降叠加补贴退坡将影响储能需求。 各国户储装机均呈现下滑趋势,户储需求仍需进一步观察。据ISEA & RWTH Aachen University统计,德国2024年1-7月户储新增装机2587MWh,同比-14.48%;7月户储新增装机319MWh,户储同比-36.58%。意大利2024年Q1储能装机量达440MW/914MWh,同比-25.9%/-21.3%。我们认为后续伴随成本端下降、利率下行、政策支持等因素需求或将重新回暖,但仍需进一步观察。

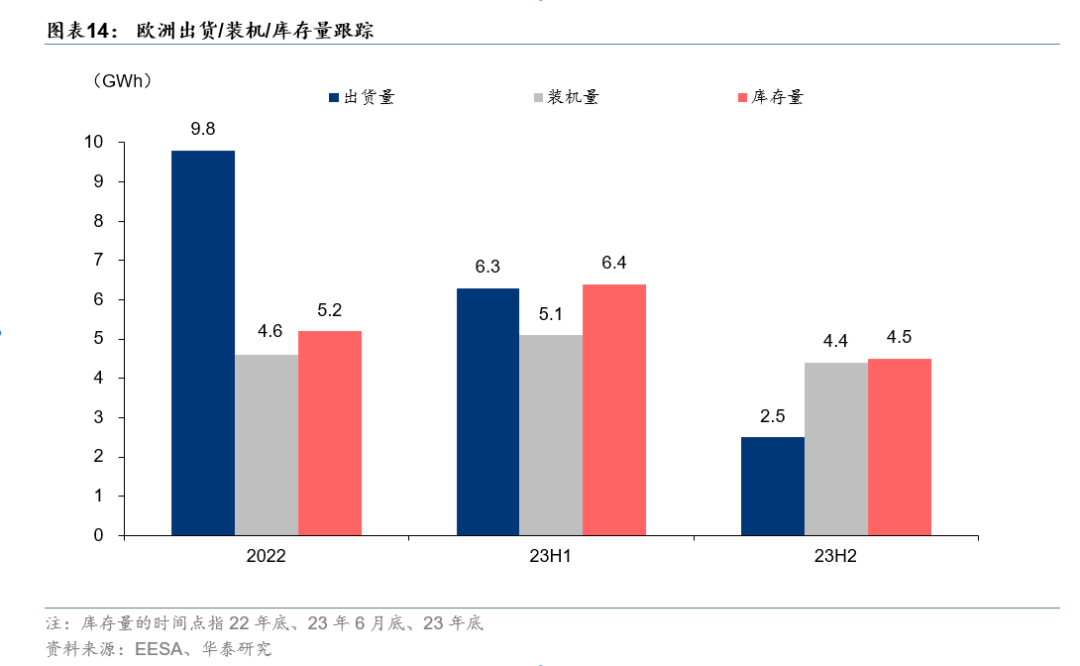

各国户储装机均呈现下滑趋势,户储需求仍需进一步观察。据ISEA & RWTH Aachen University统计,德国2024年1-7月户储新增装机2587MWh,同比-14.48%;7月户储新增装机319MWh,户储同比-36.58%。意大利2024年Q1储能装机量达440MW/914MWh,同比-25.9%/-21.3%。我们认为后续伴随成本端下降、利率下行、政策支持等因素需求或将重新回暖,但仍需进一步观察。 欧洲户储库存量仍需跟踪。根据EESA统计,2022年全球对欧洲户储系统出货量达9.8GWh,2022年欧洲户储实际装机4.6GWh,2022年积累库存达5.2GWh,2023年上半年全球对欧洲出货量为6.3GWh,2023H1欧洲整体储能装机约5.1GWh,故2023年上半年剩余库存约6.4GWh。2023年下半年全球对欧洲发货量2.5GWh,欧洲户储装机量4.4GWh,故2023年底剩余库存量为4.5GWh,后续户储库存情况及需求仍需进一步观察。

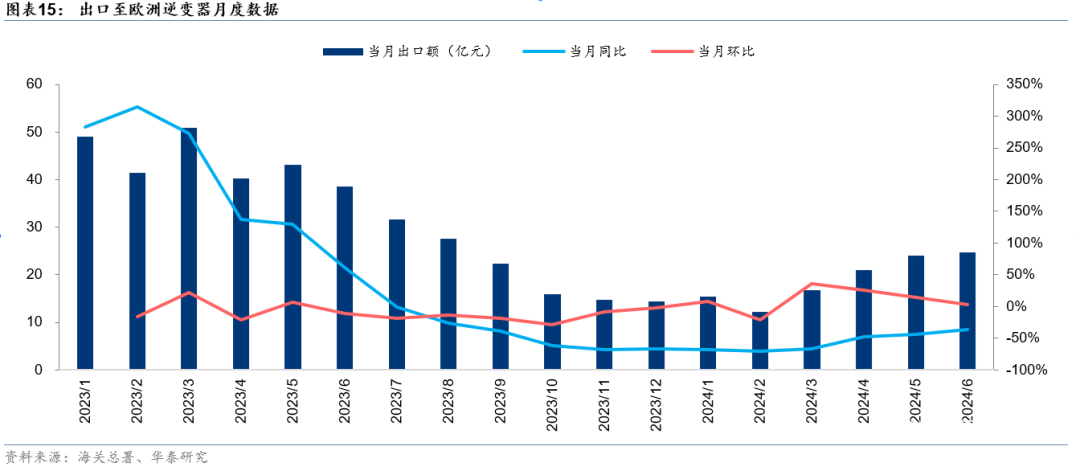

欧洲户储库存量仍需跟踪。根据EESA统计,2022年全球对欧洲户储系统出货量达9.8GWh,2022年欧洲户储实际装机4.6GWh,2022年积累库存达5.2GWh,2023年上半年全球对欧洲出货量为6.3GWh,2023H1欧洲整体储能装机约5.1GWh,故2023年上半年剩余库存约6.4GWh。2023年下半年全球对欧洲发货量2.5GWh,欧洲户储装机量4.4GWh,故2023年底剩余库存量为4.5GWh,后续户储库存情况及需求仍需进一步观察。 逆变器去库接近尾声,出货量率先回升。从逆变器的发货看,中国向欧洲的出口额从3月份起呈现环比上升态势,2024年6月中国对欧洲的逆变器出口额达24.65亿元,环比+2.7%。我们认为欧洲逆变器去库已接近尾声,相关企业业绩拐点已经出现,未来业绩有望实现逐季环增。

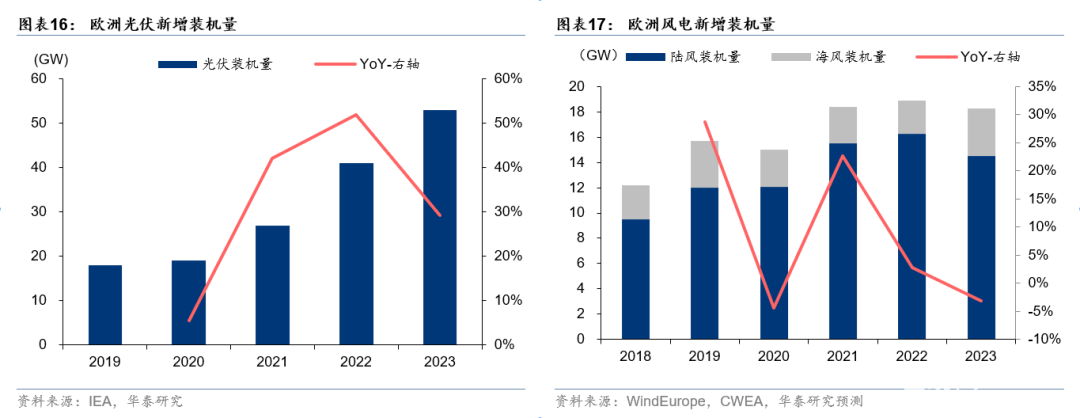

逆变器去库接近尾声,出货量率先回升。从逆变器的发货看,中国向欧洲的出口额从3月份起呈现环比上升态势,2024年6月中国对欧洲的逆变器出口额达24.65亿元,环比+2.7%。我们认为欧洲逆变器去库已接近尾声,相关企业业绩拐点已经出现,未来业绩有望实现逐季环增。 风光装机持续增长,欧洲大储开始放量风光新增装机保持高位,消纳能力不足催生大储需求。随着大型光伏项目的数量不断增加,居民用电量的逐年提升,欧洲大储需求将得到释放。根据IEA及CWEA,欧洲2023年光伏/风电新增装机达53/18.3GW,每年大量新增的风光装机对电网消纳能力提出了挑战,电网对大储的平抑波动等灵活性资源需求增加。

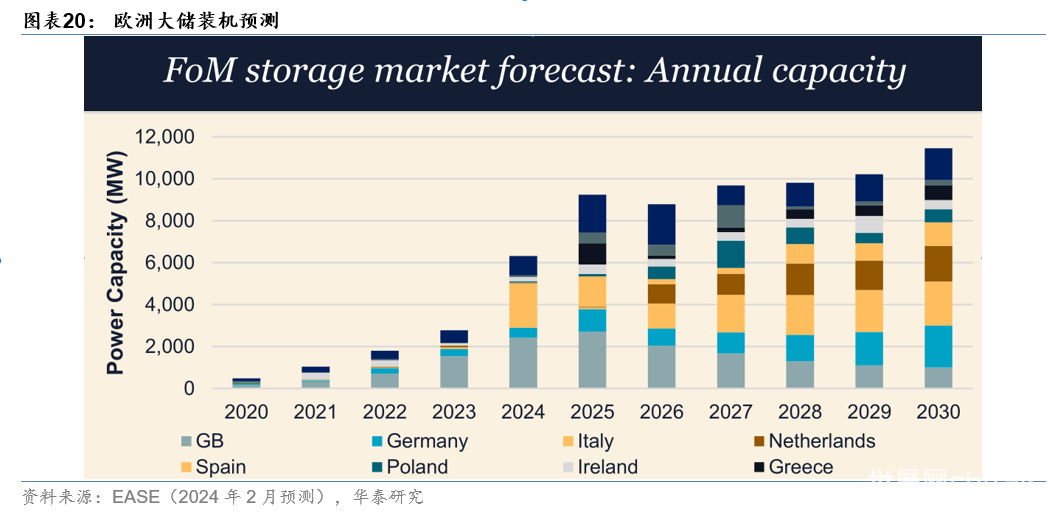

风光装机持续增长,欧洲大储开始放量风光新增装机保持高位,消纳能力不足催生大储需求。随着大型光伏项目的数量不断增加,居民用电量的逐年提升,欧洲大储需求将得到释放。根据IEA及CWEA,欧洲2023年光伏/风电新增装机达53/18.3GW,每年大量新增的风光装机对电网消纳能力提出了挑战,电网对大储的平抑波动等灵活性资源需求增加。 德国大储快速增长,英国上半年装机暂时受项目节奏影响。据ISEA & RWTH Aachen University统计,德国1-7月大储新增装机231.59MWh,同比+65.69%。其中7月份大储23.6MWh,与2023年7月的零装机相比显著提升。英国作为欧洲大储最大市场,根据Modo Energy,2024年上半年大储装机0.32GW,同比-58.7%,主要系受到项目节奏的影响,不改全年装机高增速预期。英国与意大利短期内为欧洲大储增长的重要驱动力。英国储能市场一直以来都以大储为主,项目案例与政策框架较为完善,自2020年以来装机量每年翻一番,根据EASE预测未来两年有望持续增长。意大利制定了2030年可再生能源目标,投资177亿欧元计划在南部和岛屿地区建设大储项目,计划装机规模高达9GW/71GWh。根据EASE的预测,2024年大储装机将以英国与意大利为主,而到了2030年,欧洲其他各国装机开始放量,欧洲累计装机规模预计可达71GW/172GWh。

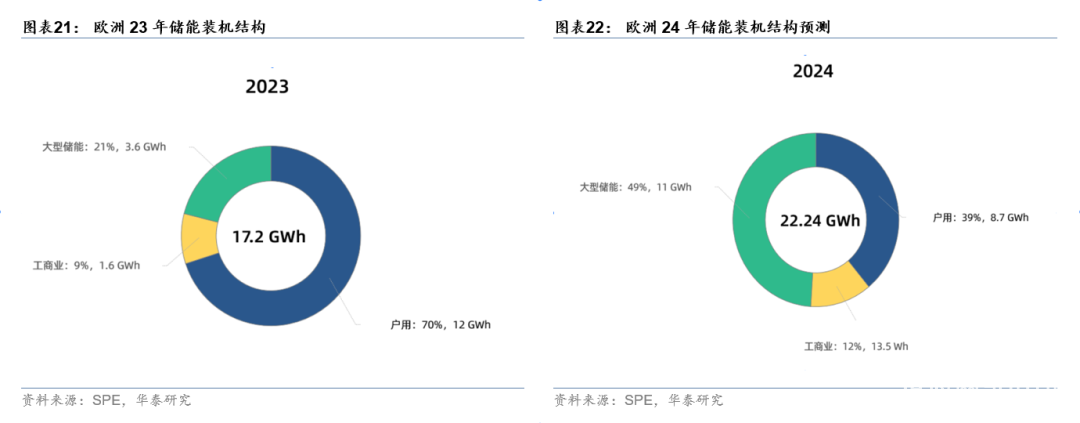

德国大储快速增长,英国上半年装机暂时受项目节奏影响。据ISEA & RWTH Aachen University统计,德国1-7月大储新增装机231.59MWh,同比+65.69%。其中7月份大储23.6MWh,与2023年7月的零装机相比显著提升。英国作为欧洲大储最大市场,根据Modo Energy,2024年上半年大储装机0.32GW,同比-58.7%,主要系受到项目节奏的影响,不改全年装机高增速预期。英国与意大利短期内为欧洲大储增长的重要驱动力。英国储能市场一直以来都以大储为主,项目案例与政策框架较为完善,自2020年以来装机量每年翻一番,根据EASE预测未来两年有望持续增长。意大利制定了2030年可再生能源目标,投资177亿欧元计划在南部和岛屿地区建设大储项目,计划装机规模高达9GW/71GWh。根据EASE的预测,2024年大储装机将以英国与意大利为主,而到了2030年,欧洲其他各国装机开始放量,欧洲累计装机规模预计可达71GW/172GWh。 2024年欧洲大储装机量或将超户储,建议跟踪企业出货结构变化。根据SPE的预测,2024年欧洲大储装机量将达11GWh,同比+205%,2024年大储装机占比达49%,超越户储39%的装机占比。SPE预测到2028年大储装机将达35.9GWh。欧洲储能市场将逐步从以户储为主导转向以大储为主导,我们认为需要持续跟踪后续储能装机结构的转变,建议跟踪企业出货结构的变化。

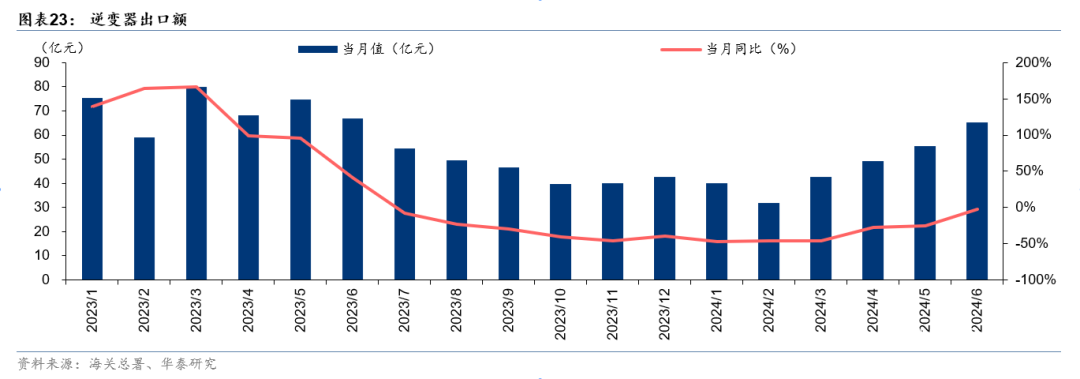

2024年欧洲大储装机量或将超户储,建议跟踪企业出货结构变化。根据SPE的预测,2024年欧洲大储装机量将达11GWh,同比+205%,2024年大储装机占比达49%,超越户储39%的装机占比。SPE预测到2028年大储装机将达35.9GWh。欧洲储能市场将逐步从以户储为主导转向以大储为主导,我们认为需要持续跟踪后续储能装机结构的转变,建议跟踪企业出货结构的变化。 新兴市场:户用光储景气向好,中东大储需求高增新兴市场需求高增,带动Q2逆变器出口额环比增长。逆变器Q2季节性改善叠加新兴市场起量,自Q2起出货呈现环比明显上涨态势。根据海关总署,逆变器2024年6月出口额为65.2亿元,同比-2.4%,环比+17.8%,回升至2023年6月左右的水平。据企业反馈,组串式逆变器、微逆、储能逆变器的订单/出货均有明显改善,带动企业整体出货环比明显改善。旺季来临,板块相关公司排产、出货等利好信号持续释放带来催化,年内业绩有望实现逐季环比提升。

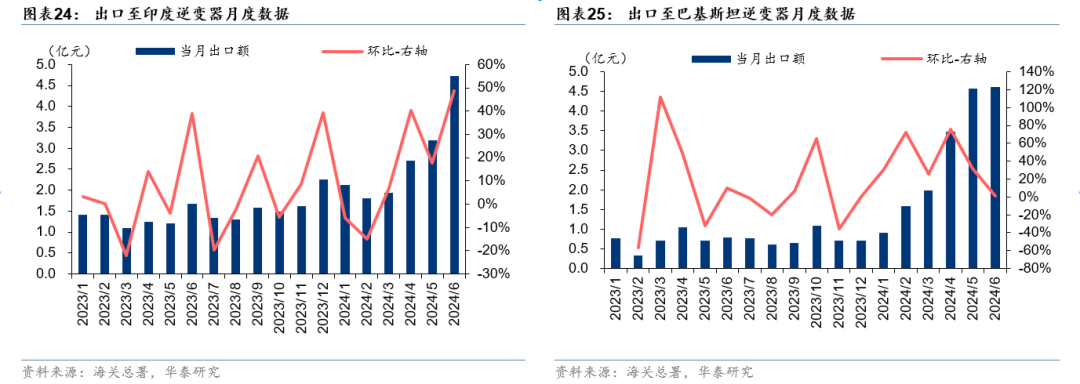

新兴市场:户用光储景气向好,中东大储需求高增新兴市场需求高增,带动Q2逆变器出口额环比增长。逆变器Q2季节性改善叠加新兴市场起量,自Q2起出货呈现环比明显上涨态势。根据海关总署,逆变器2024年6月出口额为65.2亿元,同比-2.4%,环比+17.8%,回升至2023年6月左右的水平。据企业反馈,组串式逆变器、微逆、储能逆变器的订单/出货均有明显改善,带动企业整体出货环比明显改善。旺季来临,板块相关公司排产、出货等利好信号持续释放带来催化,年内业绩有望实现逐季环比提升。 印度推出户用光伏激励计划,巴基斯坦电力涨价,带动户用光伏需求释放。2024年1月,印度总理表示将推出一项新计划,帮助1000万户家庭安装屋顶光伏发电设施,为每户家庭每月提供最高300单位的免费或低成本电力。从数据上看,2024年6月,中国出口至印度逆变器数额4.7亿元,环比+49%,达2023年以来历史高点。巴基斯坦2024年从7月1日开始,将平均电价提高5.72卢比/kWh至35.50卢比/kWh,上调幅度19.2%。2024年6月,出口至巴基斯坦逆变器数额4.62亿元,自1月以来同比高增态势不减。电价上升有望推动光储平价,为户用光储带来需求释放。

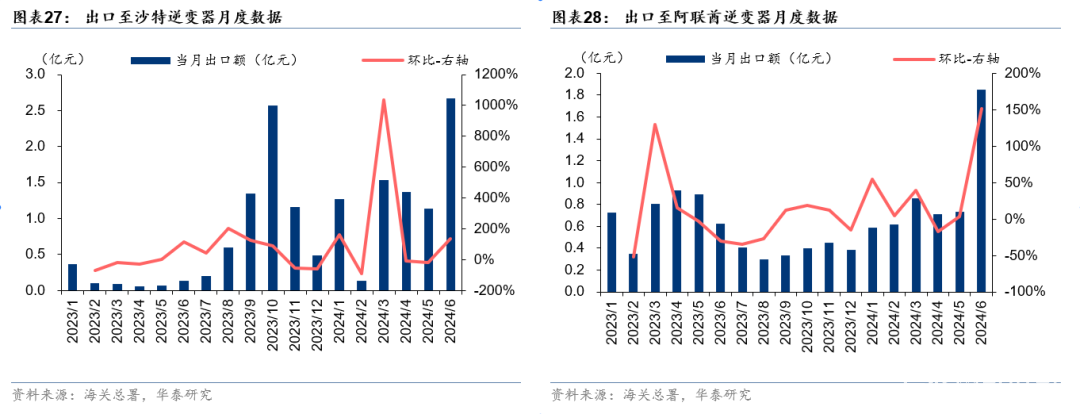

印度推出户用光伏激励计划,巴基斯坦电力涨价,带动户用光伏需求释放。2024年1月,印度总理表示将推出一项新计划,帮助1000万户家庭安装屋顶光伏发电设施,为每户家庭每月提供最高300单位的免费或低成本电力。从数据上看,2024年6月,中国出口至印度逆变器数额4.7亿元,环比+49%,达2023年以来历史高点。巴基斯坦2024年从7月1日开始,将平均电价提高5.72卢比/kWh至35.50卢比/kWh,上调幅度19.2%。2024年6月,出口至巴基斯坦逆变器数额4.62亿元,自1月以来同比高增态势不减。电价上升有望推动光储平价,为户用光储带来需求释放。 乌克兰重建贡献户储增量。2024年6月,我国出口至乌克兰逆变器数额0.11亿元,环比+139%。乌克兰重建需求突出,电网受损严重,居民户储需求较为刚性,市场空间广阔且渗透率低,我们认为其旺盛的需求可至少持续到今年年底。中东大力发展大型风光项目,大储需求开始起量。2024年6月,我国出口至沙特逆变器数额2.66亿元,环比+135%,出口至阿联酋逆变器数额1.85亿元。环比+151%。中东地区经济高度依赖石油产业,经济结构单一,能源转型方向明确,风光规划项目大幅增长,我们认为中东地区的逆变器需求持续性较强,相关标的有望持续受益。

乌克兰重建贡献户储增量。2024年6月,我国出口至乌克兰逆变器数额0.11亿元,环比+139%。乌克兰重建需求突出,电网受损严重,居民户储需求较为刚性,市场空间广阔且渗透率低,我们认为其旺盛的需求可至少持续到今年年底。中东大力发展大型风光项目,大储需求开始起量。2024年6月,我国出口至沙特逆变器数额2.66亿元,环比+135%,出口至阿联酋逆变器数额1.85亿元。环比+151%。中东地区经济高度依赖石油产业,经济结构单一,能源转型方向明确,风光规划项目大幅增长,我们认为中东地区的逆变器需求持续性较强,相关标的有望持续受益。 储能板块需求向好,建议关注新兴市场户储大储需求。中美储能2024年装机有望高增,相关标的业绩存在强力支撑。欧洲逆变器3月以来出货已回暖,但户储需求仍需进一步观察,建议关注大储需求的起量。新兴市场大储与户储需求高增且持续性强,出海企业盈利估值有望双增,看好对海外有前瞻布局且有较多项目经验的企业。

储能板块需求向好,建议关注新兴市场户储大储需求。中美储能2024年装机有望高增,相关标的业绩存在强力支撑。欧洲逆变器3月以来出货已回暖,但户储需求仍需进一步观察,建议关注大储需求的起量。新兴市场大储与户储需求高增且持续性强,出海企业盈利估值有望双增,看好对海外有前瞻布局且有较多项目经验的企业。『文章及图片来源于网络,版权归原作者所有,如有侵权,请联系删除。』

来源:能源数字

编辑:史海疆

责编:朱金凤

审核:常海波

论文推荐AI |AI人工智能技术在建筑领域应用探讨

专家观点电力系统 | 新型电力系统平衡构建与安全稳定关键技术初探

技术解读 | 太全了!变压器各种试验方法详解

行业资讯 | 规划超210GW!从31地政府工作报告看光伏等机遇

热点聚焦 | 2024:储能行业十大现状和四大趋势

先看视频吧

觉得不错,请关注、点赞、转发

电气时代全媒体平台

电气时代公众号

会务组联系方式 展会咨询